تحلیل تکنیکال بازار سرمایه

مشاوره و تحلیل تکنیکال بورس طلا سکه انس فارکس

تحلیل تکنیکال بازار سرمایه

مشاوره و تحلیل تکنیکال بورس طلا سکه انس فارکسدرباره من

دستهها

جدیدترین یادداشتها

همه- راه های ارتباطی با من

- نرخ بیکاری امریکا و ایران

- پیگیری سهم خپارس

- نوری و مجددیک سیگنال رشد جدید

- نگاهی بر روند کلی جفت ارز محبوب یورودلارEURUSD

- آرامش قبل از طوفااااان

- نتیجه پست فارکس و موقعیت فروش در جفت ارز NZDUSD

- تحلیل تکنیکال فارکس جفت ارز یورو دلار EURUSD

- فارکس و موقعیت فروش در جفت ارز NZDUSD

- تحلیل تکنیکال سهام پارس خودرو با نماد خپارس

- سلام سلام سلام

- به به

- دکوثر در حال تصمیم کبری ...

- ثمسکن همه چی عالی ...

- مجدد سدور ، دوباره تاکید بر ارزندگی

- راه ارتباطی بین ما ...

- نتیجه اولیه تحلیل تکنیکال سیمان دورود با نماد سدور

- ادامه ... نگاهی به سهام ارزنده دارویی کوثر با نماد دکوثر

- نتیجه تحلیل تکنیکال بالبر

- ثتران و نمایشی زیبا برای رشدی عالی...

- پایان تحلیل تکنیکال و نگاهی به جفت ارز AUDUSD

- تیک آف وساخت

- خصدرا و پرواز به ناکجا آباد ...

- ثتران و موقعیت مناسب خرید...

- خصدرا

- پرواز وساخت

- تحلیل شاخص کل بورس تهران

- نمایی از شاخص دلار ریال

- نتیجه سیگنال فروش در جفت ارز پوند بریتانیا - دلار امریکا GBPUSD

- پوزیشن فروش در جفت ارز پوند بریتانیا - دلار امریکا GBPUSD

بایگانی

- دی 1399 1

- مهر 1398 4

- شهریور 1398 1

- مرداد 1398 5

- مرداد 1396 1

- تیر 1396 4

- اردیبهشت 1396 6

- فروردین 1396 9

- اسفند 1395 6

- بهمن 1395 10

- دی 1395 4

- مهر 1395 5

- شهریور 1395 6

- مرداد 1395 5

- اسفند 1394 1

- مهر 1394 6

- شهریور 1394 9

- مرداد 1394 5

- تیر 1394 43

- خرداد 1394 29

- اردیبهشت 1394 17

- فروردین 1394 13

- اسفند 1393 15

- بهمن 1393 19

- دی 1393 12

- آذر 1393 27

- آبان 1393 9

- مهر 1393 29

- شهریور 1393 3

- مرداد 1393 2

- خرداد 1393 2

- اردیبهشت 1393 1

روزنگار

دی 1399| ش | ی | د | س | چ | پ | ج |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

جستجو

نرخ بهره چیست

نرخ بهره عبارت است از نرخی که بابت جلوگیری از کاهش ارزش پول پرداختی در امروز و دریافتی در آینده (به دلیل ارزش زمانی پول و نرخ تورم) از وامگیرنده دریافت میشود. همچنین در شرایط متعارف بازار، به منظور جبران فرصتهایسرمایهگذاری وامدهنده، ممکن است مبلغی به عنوان حداقل سود مورد انتظار وامدهنده به این نرخ اضافه گردد. اما فیشر نرخ بهره را اینطور تعریف میکند: نرخ بهره درصد پاداش پرداختی بر روی پول، برحسب پول در تاریخ معین که معمولاً یکسال بعد از تاریخ معین است، میباشد.

نرخ بهره در واقع هزینه ایست که باید برای دریافت اعتبار بپردازید.

نرخهای بهره

نرخ بهره معمولاً برای دورهی یک ساله محاسبه و اعلام می شود و هر گاه مدت آن مشخص نشود منظور همان دوره سالانه است. برای وامهای گوناگون معمولاً نرخهای بهره گوناگونی نیز وجود دارد، مانند وام سرمایهگذاری ثابت، وام مسکن، وام سرمایه در گردش، قروض کوتاهمدت یا بلندمدت دولتی و مانند آن.

دلیل این نرخهای گوناگون را باید در ماهیت خود نرخهای بهره جست:

- ارجحیت زمانی: مبلغ وام داده شده در واقع پساندازی ست که به دلیل به "تعویق انداختن مصرف" به دست آمده است. هر اندازه که تمایل به مصرف حال پول نسبت به مصرف آینده آن بیشتر باشد، آشکار است که مبلغ بیشتری باید برای پاداش به تعویق انداختن مصرف پول پرداخت شود و از این رو نرخ بهره بیشتر خواهد بود.

- ریسک نقدشوندگی: وام دادن معمولاً به معنای مبادله پول با یک دارایی غیر پولی مانند "اوراق قرضه" یا "اسناد خزانه" است که به عنوان یک وسیله پرداخت برای کالاها و خدمات مورد پذیرش همگانی نیست. بنابراین اگر پیش از تاریخ سررسید، نیاز وامدهنده به پول بیش از موجودی او باشد، ناچار است که یا دارایی غیر پولی خود را به پول تبدیل کند، یا استقراض نماید. این تبدیل دارایی غیرنقدی به وجه نقد ممکن است با دشواری، دیرکرد، و حتی زیان همراه باشد، و بنابراین داد و ستد یک دارایی نقدی (یعنی پول) با دارایی دیگری که از توان نقدینگی کمتری برخوردار است، ممکن است متضمن ریسک زیان باشد. از این رو در فرایند وام دادن تقبل این ریسک باید جبران گردد، و همین نرخ بهره را بالاتر میبرد.

- ریسک نکول: این امکان وجود دارد که وامدهنده نسبت به بازپرداخت وام از سوی وامگیرنده مطمئن نباشد و اصل مبلغ پرداختی (وام) در حقیقت بازپرداخت نشود و نکول شود. تقبل این ریسک نیز دلیل دیگری است برای وجود نرخ بهره، و میزان چنین ریسکی نیز به نوع وام پرداختی بستگی دارد.

- تورم: هرگاه افزایش سطح عمومی قیمتها (تورم) در اقتصاد وجود داشته باشد، ارزش واقعی مبلغ وام تا زمان سررسید به نسبت میزان تورم کاهش خواهد یافت.بر این پایه برای جبران خطر کاهش قدرت خرید پول وام دهنده، وجود نرخ بهره ضرورت می یابد.

عوامل بالا دلایل وجود نرخ بهره مثبت را بیان میکنند. نرخ بهره پرداختی برای هر نوع وام به نوعی قیمت آن وام است. یعنی قیمتی که برای استفاده از پول پرداخت میشود. بدین روی اقتصاددانان تعیین نرخ بهره را بر پایه عرضه و تقاضا بیان کردهاند: تقاضا برای وام برای مصرفکنندگانی که قصد خرید اعتباری دارند و بنگاههایی که در پی سرمایهگذاری هستند، و عرضه به دست پساندازکنندگانی که قصد وام دادن آن را دارند.

از ویکیپدیا، دانشنامهٔ آزاد

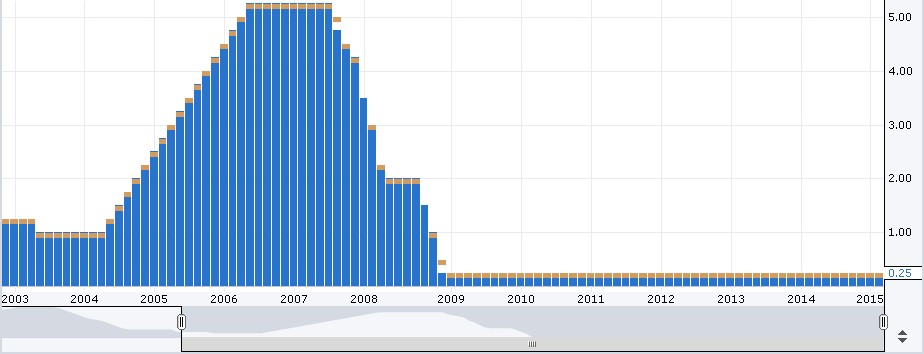

این هم نرخ بهره ی ایالت متحده امریکا در چند سال اخیر :

عالیه جالب بود

سلام وب خوب و به روزی داری. امیدوارم همیشه اینجور باشه. آدم یه همچین وبایی رو می بینه از وب خودش ناامید میشه! می تونی وبت رو تو انجمن ما معرفی کنی تا بقیه هم استفاده کنن.

من بهت سر زدم اگه شما هم دوست داشتی به سایت ما سر بزن.

ممنون

www.SasanSMS.ir

کامل ترین آرشیو اس ام اس

www.SasanSMS.ir/Forum

متفاوتترین انجمن سرگرمی و تفریحی فارسیزبانان